作者 杨畅

编辑 三北

2022年上半年,国内的SaaS赛道显得格外火热,既有百余家SaaS企业获得千万元以上的融资,也有玄武云、北森等SaaS细分赛道龙头赴港上市,更别提华为云、阿里云等云计算巨头玩家纷纷表示加码SaaS赛道。而作为SaaS赛道的头部玩家,用友也在不断尝试进行更多角度的突围。

用友于1988年在北京成立,最开始是一家软件提供商,后将其业务云化,逐渐成为国内SaaS赛道的头部玩家。根据IDC数据,2021年度EA SaaS(企业级应用软件云服务)、ERM SaaS(企业资源管理云服务)、财务SaaS市场占有率第一均为用友,并且用友已经霸榜多年。用友是2001年在上交所上市,目前市值已达716亿元。

用友在市占率上的风光,也难掩一些其面临的潜在危机,尤其是受疫情等多重因素影响,从2020年起,用友的营业收入增长放缓,净利不升反降。特别是在2022年上半年,根据业绩预报,用友这半年净亏损可能超2亿元。不过用友持续在寻找破局之法,2022年上半年,用友与多家大企业如中国移动、中盐集团等达成了合作,其云业务占营收比例也逐渐超过其软件业务。

用友是如何突围SaaS赛道的?面对近两年半的疫情挑战,用友是如何应对的?用友的发展对国内的SaaS企业又有哪些值得思考的地方?让我们一起来探讨一下。

▲用友近5年股价变化

一、受疫情等影响,五年来首次半年业绩出现亏损

近日,用友发布2022年上半年业绩预告,预计2022年上半年的净亏损达2.43亿元到2.73亿元。而去年同期,用友的净利润为2.15亿元。

用友预计这半年的营业收入达35.08亿元到35.67亿元,同比增长10.5%~12.5%。其中,主营业务云服务与软件业务预计将收入34.83亿元到35.42亿元,同比增长18%~20%。

在业绩预告中,用友指出本次业绩预亏主要有三方面的因素:

一是多地疫情导致的其部分业务的商务洽谈及签约延迟、项目交付滞后,进而影响其主营业务云服务与软件业务的营收增长。

二是研发费用用友预计会同比增长超30%,影响了当期利润业绩,研发投入对业绩的推动具有一定的滞后性。

三是非经常性损益影响减少,用友去年上半年有处置北京畅捷通支付技术有限公司等子公司股权产生的投资收益,今年则没有该类收益。

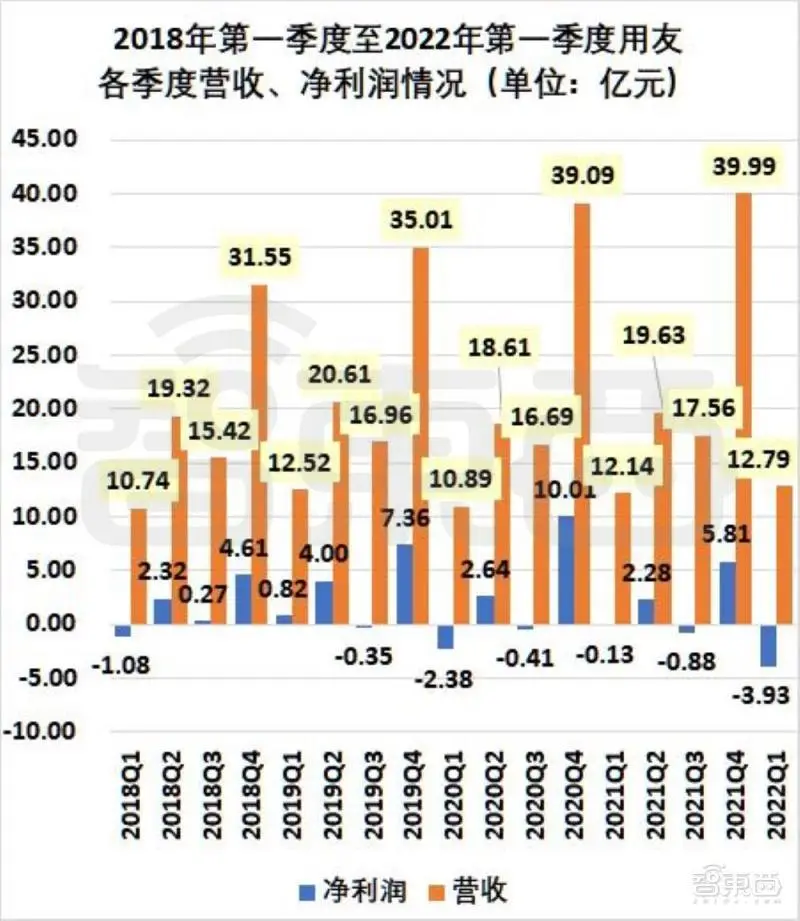

根据用友发布的2022年第一季度的财报,用友在2022年第一季度的营收为12.79亿元,净亏损达3.93亿元。对比来看,用友在2022年第二季度的营收超过第一季度的营收,净利润超1亿元。

综合之前几年用友的各季度营收情况来看,一般每年第一季度的营收最低,第四季度的营收最高;每年第四季度的利润也是当年各季度中最高的。不过到年底,用友的净利润能否转正还存在一定的不确定性。

▲用友2018年第一季度至2022年第一季度营收、净利润情况

从用友自身发展维度来看,用友还没有出现全年亏损的情况。截至2022年前,根据用友历年年报和半年报,用友的年度净利润均为正;中期业绩仅2015到2017年期间出现亏损过。不过,在新冠疫情爆发当年也就是2020年,用友上半年的净利润为2560万元,仅为2019年上半年净利的5%、2021年上半年净利的12%。

▲用友2001-2021年净利润情况

2020年,用友的部分业务受到了实施交付滞后、商务洽谈延迟等阶段性的影响,与2022年上半年因疫情出现的业务影响原因相同。不过,2020年,因为疫情,用友的部分业务还受到用户经营困难的阶段性影响。

用友针对用户在疫情背景下催生出的业务在线、数智化精细运营等新需求推出了相应的解决方案,比如与华为云合作,发布在线采购寻源SaaS服务,帮助企业降低采购中的疫情风险。

除开疫情因素,用友自身业务结构的调整也给用友的营收和净利润增长带来了一些影响,尤其是收紧软件业务和推进云服务业务。

而从业务划分角度来看,云服务业务已经成为用友主营业务收入中占比最高的一部分业务。

用友从2016年开始实施其3.0战略,主要业务划分也调整为软件、云服务和金融服务三大部分。2016年时,软件业务占用友主营业务收入比例最高,占到92.9%;云服务业务占当年营收的2.3%;金融业务占比为4.8%。

随着用友持续加大云服务业务研发投入和主动收缩软件业务,用友云服务业务(文中的云服务业务如无特殊说明均不含金融类云服务)的营收在用友主营业务中的营收比例不断扩大;用友软件业务的营收占比不断下降,同时软件业务的营收金额也逐渐下降。

到2021年,用友云服务业务的全年营收金额首次超过软件业务营收金额,占到当年营收的59.57%。

除了收缩软件业务外,用友还控制金融业务(互联网投融资信息服务业务)的规模,这部分业务的营收金额也在逐渐下滑。云服务业务逐渐成为用友营收的最主要的支撑业务。云服务和软件业务均是用友目前的主营业务。

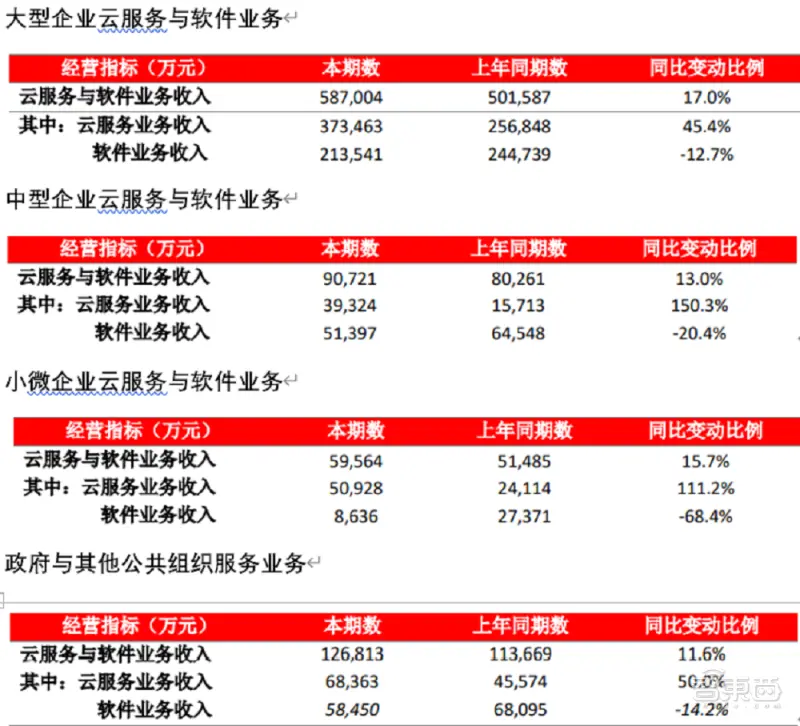

用友在业务发展过程中还进行了用户群体的分层,将用户分为大型企业、中型企业、小微企业、政府与其他公关组织四类。

▲2021年用友云服务业务和软件业务按用户类型分的营收情况

具体来看,以2021年为例,在用友的营收中,大型企业用户带来的营收占比最高,其中大型企业云服务与软件业务营收为58.7亿元,占用友全年营收的65.7%;其次是政府与其他公共组织类用户,该部分云服务与软件业务营收为12.68亿元,占全年营收的14.2%。

此外,用友在推进云服务过程中,中型企业用户目前似乎成效稍弱一些。用友只有在中型企业用户云服务的营收金额小于同一群体用户市场中实现的软件业务营收金额。

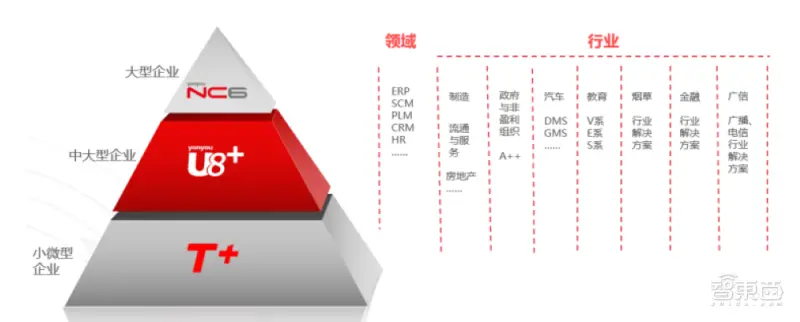

用友向每类用户群体提供的产品及解决方案有所差异:用友面向大型企业(包括巨型企业)提供用友商业创新平台YonBIP和NC Cloud的混合云解决方案;面向中型企业或者成长型企业提供基于YonBIP平台的YonSuite云服务集。用友控股子公司畅捷通信息技术股份有限公司主要负责针对小微企业的产品和解决方案的提供;子公司北京用友政务软件股份有限公司则主要面向政府部门、事业单位、民间非营利组织提供产品或解决方案;子公司新道科技股份有限公司主要面向教育机构提供解决方案或产品。

二、用友深化3.0战略,覆盖四类用户企业

从年度营收来看,用友在其过去33年的发展历程中,有两次明显的营收增长,分别是2001-2011年和2015-2019年。这与用友自身战略调整有一定关联。用友目前推进的是其3.0战略。每个战略阶段的核心产品或业务都有差别。

▲用友2001-2021年营收情况

用友1.0战略发展阶段核心产品是财务软件。比如,1989年用友研发推出了报表编制软件UFO。

用友2.0战略发展阶段的核心产品是以ERP(企业资源计划管理)为代表的管理软件。1998年,用友发布其第一款ERP管理软件U8。此外,从2001年开始,用友开始推进其业务从财务及企业管理软件向全面管理软件升级,公司定位也从软件包产品开发销售商转向应用方案、软件产品及服务提供商。

▲用友2015年时的主要业务模块图

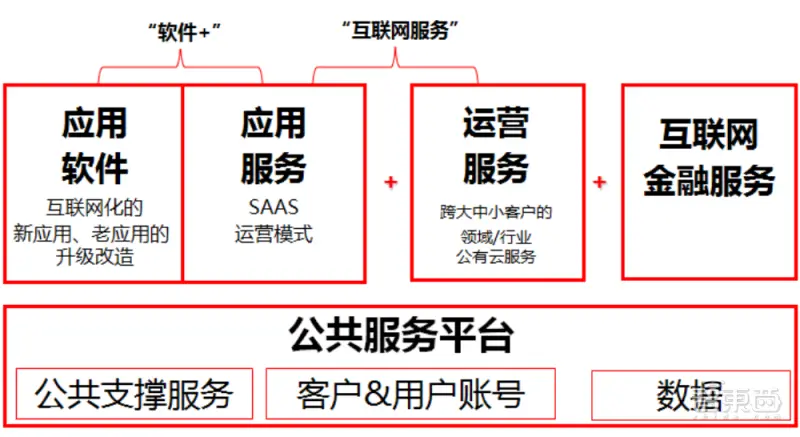

用友在2016年发布了用友3.0战略,将其核心业务定位于企业互联网服务,聚焦在云服务、软件业务、金融服务三大核心业务融合发展。2020年,用友发布了用友商业创新平台YonBIP。这代表着用友3.0战略进入了第二个阶段,即用友的云服务从产品服务模式升维到平台服务模式。

▲用友2020年时的云产品分类及商业模式

其实,早在2007年,用友就开始探索SaaS应用服务,并在2008年正式推出“伟库网”,发布基于SaaS模式的在线应用服务业务的系列产品,如用友MERP-U8、用友MERP-NC、用友移动CRM等产品。

在探索了两年SaaS业务后,用友在2010年正式发布了用友云战略,确定其后续多年的发展目标企业云服务提供商,其云战略框架“软件+云服务”的模式仍是用友目前的主营业务的模式。

用友没有只停留在SaaS层产业和解决方案的开发上,从2012年开始,用友加码PaaS领域,并推出了“用友企业云平台”这一PaaS平台。

用友云包括云平台、云ERP、领域云、行业云、畅捷通云、企业金融云和云市场这几大块。

上面提到,用友最开始的核心产品是财务软件,后续才转向企业管理软件,逐渐覆盖大中小微型企业多类用户,涉及ERP、SCM(供应链管理)、PLM(产品生命周期管理)、CRM(客户关系管理)、HR等多个企业管理领域。用友推进云服务业务后,这些用友软件所涉及的企业管理领域,用友云服务也开始覆盖。目前,用友的领域云业务包括财务云、人力云、采购云、营销云、协同云等多个方面。

从覆盖的行业来看,用友专门成立了多个子公司来面向特定行业提供相关解决方案,如北京用友政务软件有限公司聚焦政府类用户,用友汽车信息科技(上海)有限公司专门面向汽车行业提供服务,新道科技股份有限公司主要针对教育行业用户提供解决方案。用友共涉及九大行业领域。随着用友加码云服务业务,原来针对不同行业提供软件服务的子公司开始为用户提供行业云服务。

除了加码云服务业务外,用友还在推动拆分其子公司上市,比如王文京2021再次出任用友CEO后,拆分用友汽车信息科技(上海)股份有限公司上市;用友旗下财税服务软件公司畅捷通也计划回A股上市。

三、SaaS细分赛道决战未到“终局”

总的来说,用友切入SaaS赛道或者说云计算赛道在国内还是相对较早的。那么与用友同期的企业现在发展情况如何呢?除了像用友这样覆盖多个企业管理领域的SaaS行业龙头服务商之外,有哪些SaaS细分领域赛道出现了一些头部玩家?

“南金蝶北用友”中的金蝶是与用友同为国内SaaS赛道龙头,两家企业的成立时间和上市时间相差不大。金蝶成立于1993年,比用友成立时间晚了5年;金蝶于2005年上市,比用友上市时间晚了4年。

并且,金蝶几乎是和用友同时开始探索SaaS等云计算相关领域的。2007年上半年,金蝶和IBM达成全球战略合作伙伴关系,在SaaS等领域开始展开合作。金蝶全面布局云计算领域是从其2011年提出“云管理战略”开始的,这也是其第三转型,与用友的两次转型路径相似:同样是做财务软件出身、然后转向ERP软件,再转向云服务的。

两家企业目前的发展方向还是有所差别的,从产品来看,金蝶瞄准的是EBC(企业业务能力)。金蝶的EBC包含链接客户、链接生态、链接万物、链接员工和数据驱动五大能力平台。用友主要推进的是BIP(商业创新平台)。

除了金蝶之外,国内SaaS领域还出现了一些细分赛道的头部玩家,比如HR SaaS头部企业北森、地产SaaS头部玩家明源云。北森成立于2002年、明源云成立于2003年,也都不是新成立的企业,在SaaS赛道已经布局多年。部分细分SaaS赛道企业像明源云一样,最开始是做相应的软件产品,后逐渐转向云服务模式。这与用友的发展路径也有一定的相似性。

其实,SaaS概念在中国已经出现了十余年,根据投融资网站信息,2015年时,国内SaaS企业数量达到一个相对巅峰的位置,随后开始下降。而近几年随着数字经济的发展、产业数字化转型热潮的出现,SaaS赛道又迎来了一波资本的关注。但是相比于IaaS赛道,SaaS赛道还是“百花齐放”的更多。

结语:疫情、数智化等趋势下,用友正在突围

从用友的云业务的表现来看,该部分业务营收还是保持较稳定的增长态势,并且云业务逐渐成为用友营收占比最多的业务板块。用友的云转型取得成效。

但是不难看出,用友的发展还是遇到了很多层面上的挑战,包括现实的疫情因素、竞争对手因素、内在的自身发展定位转型等因素。作为ERP赛道的龙头企业,用友有过在软件行业成功的经历,而在云计算赛道上,用友正在继续突围。

- 1 左江|网络数据处理DPU芯片,助力云计算与人工智能创新

- 2 东数西备 以云护云丨航天壹进制&青海数据湖国资信创灾备云发布会圆满召开

- 3 中国石化长城润滑油,以先进液冷为中国算力产业发展护航

- 4 制造行业解决方案,是用友YonSuite全场景SaaS服务的又一次革命?

- 5 易捷行云EasyStack连续三年入选“金融信创优秀解决方案”

- 6 亮相腾讯全球数字生态大会,用友Fast by BIP& 腾讯云联合方案重磅发布

- 7 赋能“中国智造”,用友U9 cloud引领智能工厂建设

- 8 阿里云霍嘉:云计算是发展通用人工智能的最优解决方案

- 9 京东云专有云、智能客服入选金融信创优秀解决方案

- 10 交通银行与华为、中国电信联合发布《5G金融云专网技术及应用》白皮书

左江|网络数据处理DPU芯片,助力云计算与人工智能创新

左江|网络数据处理DPU芯片,助力云计算与人工智能创新

东数西备 以云护云丨航天壹进制&青海数据湖国资信创灾备云发布会圆满召开

东数西备 以云护云丨航天壹进制&青海数据湖国资信创灾备云发布会圆满召开

中国石化长城润滑油,以先进液冷为中国算力产业发展护航

中国石化长城润滑油,以先进液冷为中国算力产业发展护航

制造行业解决方案,是用友YonSuite全场景SaaS服务的又一次革命?

制造行业解决方案,是用友YonSuite全场景SaaS服务的又一次革命?

易捷行云EasyStack连续三年入选“金融信创优秀解决方案”

易捷行云EasyStack连续三年入选“金融信创优秀解决方案”

亮相腾讯全球数字生态大会,用友Fast by BIP& 腾讯云联合方案重磅发布

亮相腾讯全球数字生态大会,用友Fast by BIP& 腾讯云联合方案重磅发布